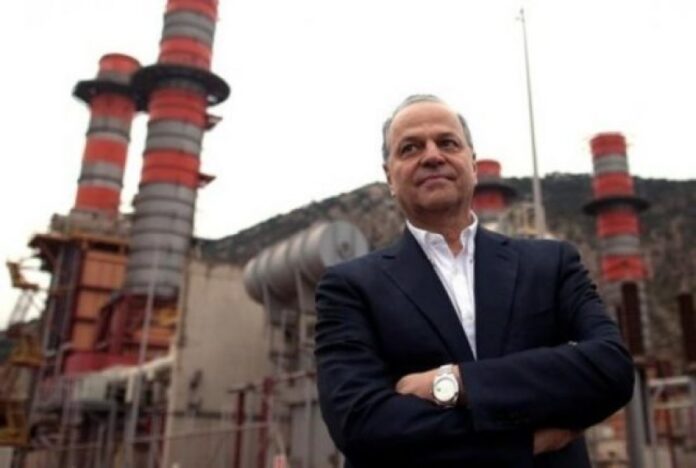

Ως ένα σημαντικό ορόσημο για την εταιρεία χαρακτηρίζει ο Ευάγγελος Μυτιληναίος, Πρόεδρος και Διευθύνων Σύμβουλος της Mytilineos την επιτυχή έκδοση του ευρωομολόγου ύψους 500 εκατ. ευρώ.

Ειδικότερα, ο κ. Μυτιληναίος δήλωσε σχετικά: “Η επιτυχής έκδοση ύψους €500 εκατ. στη διεθνή αγορά αποτελεί ένα σημαντικό ορόσημο για την Εταιρεία μας. Ως μία διεθνής βιομηχανική Εταιρεία, καλωσορίζουμε τους επενδυτές που δραστηριοποιούνται στις παγκόσμιες χρηματοπιστωτικές αγορές και προσβλέπουμε να συνεχίσουμε να ανταποδίδουμε αξία, μέσω μίας πορείας βιώσιμης ανάπτυξης”.

Στην ανακοίνωση της εισηγμένης αναφέρεται πως το επιτόκιο διαμορφώθηκε στο 2,5%. Σημειώνεται πως αντίστοιχες ξένες εταιρείες οι οποίες πρόσφατα εξέδωσαν ομόλογο και έχουν rating ανάλογο με αυτό της Mytilineos (BB) έκλεισαν τις εκδόσεις τους με επιτόκιο σχεδόν διπλάσιο, όπως η Fosun για παράδειγμα η οποία εξέδωσε ομόλογο με επιτόκιο 4,55%. Η ζήτηση για το ευρωομόλογο της Mytilineos ήταν σημαντική καθώς προσφέρθηκαν κεφάλαια πάνω από 1,919 δισ. ευρώ, με την έκδοση να καλύπτεται κατά σχεδόν 4 φορές.

Στη σχετική ανακοίνωση της εταιρείας αναφέρονται τα εξής:

Η ΜΥΤΙΛΗΝΑΙΟΣ Α.Ε. (η “MYTILINEOS”), μία από τις κορυφαίες βιομηχανικές εταιρείες, με διεθνώς διαφοροποιημένα περιουσιακά στοιχεία και δραστηριότητες στους τομείς Μεταλλουργίας, Ηλεκτρικής Ενέργειας & Φυσικού Αερίου και Έργων EPC & Υποδομών, ανακοινώνει σήμερα την επιτυχή τιμολόγηση (pricing) της πρώτης διεθνούς έκδοσης (η “Έκδοση”) από την άμεση θυγατρική της εταιρεία, Mytilineos Financial Partners S.A., πρώτης τάξεως (senior) ομολογιών ονομαστικής αξίας €500 εκατομμυρίων, με επιτόκιο 2,5%, λήξη το 2024 (οι “Ομολογίες”) και τιμή έκδοσης 100%.

Τα κεφάλαια που θα αντληθούν από την Έκδοση θα διατεθούν για τη χρηματοδότηση γενικών εταιρικών σκοπών και την καταβολή των προμηθειών και εξόδων της Έκδοσης. Η Έκδοση προγραμματίζεται να διακανονιστεί στις 29 Νοεμβρίου 2019, εφόσον πληρωθούν οι συνήθεις προϋποθέσεις για την ολοκλήρωση της συναλλαγής.

Σε σχέση με την Έκδοση, οι Citigroup Global Markets Limited, HSBC Bank plc και J.P. Morgan Securities plc θα ενεργήσουν ως Ενεργοί Συνδιαχειριστές του Βιβλίου Προσφορών (Joint Physical Bookrunners), οι Credit Suisse Securities (Europe) Limited, Goldman Sachs International και Nomura International plc θα ενεργήσουν ως Συνδιαχειριστές του Βιβλίου Προσφορών (Joint Bookrunners) και οι Alpha Bank A.E., Eurobank Ergasias S.A.¸ Εθνική Τράπεζα της Ελλάδος Α.Ε. και Τράπεζα Πειραιώς Α.Ε. θα ενεργήσουν ως Επικεφαλής Διαχειριστές (Lead Managers).

Με έδρα στην Ελλάδα, η MYTILINEOS διαθέτει ισχυρή διεθνή παρουσία με έργα σε 25 χώρες και στις πέντε ηπείρους. Οι μετοχές της MYTILINEOS, που ιδρύθηκε ως οικογενειακή επιχείρηση το 1908, είναι εισηγμένες στο Χρηματιστήριο Αθηνών από το 1995 με χρηματιστηριακή αξία την 31η Οκτωβρίου 2019 ύψους € 1,4 δισ.