Οι εμπορικές τράπεζας της Ελλάδας ανακάμπτουν από τις συνέπειες της κρίσης δημόσιου χρέους, σύμφωνα με σημερινό δημοσίευμα της Handelsblatt, ειδικά αφιερωμένο στις ελληνικές τράπεζες.

Συγκεκριμένα, οι τέσσερις μεγάλες ελληνικές τράπεζες θέλουν να καταβάλουν μέρισμα στους μετόχους τους για πρώτη φορά από το 2008, αν και η εποπτική αρχή των τραπεζών του ευρώ προειδοποιεί για προσοχή, σημειώνει το ίδιο δημοσίευμα.

Κατά το πρώτο τρίμηνο, τα τέσσερα συστημικά σημαντικά ιδρύματα απέφεραν μαζί καθαρά κέρδη άνω του ενός δισεκατομμυρίου ευρώ. Για το οικονομικό έτος 2023, ανέφεραν κέρδη συνολικού ύψους 3,8 δισεκατομμυρίων ευρώ.

Οι επενδυτές επωφελούνται επίσης από την επιστροφή. Ο ελληνικός τραπεζικός δείκτης έχει σημειώσει άνοδο 26% από την αρχή του έτους. Οι μέτοχοι μπορούν τώρα να περιμένουν ένα μπόνους: Οι τέσσερις μεγάλες εμπορικές τράπεζες – η Εθνική Τράπεζα της Ελλάδος (ΕΤΕ), η Eurobank, η Τράπεζα Πειραιώς και η Alpha Bank – θέλουν να καταβάλουν στους μετόχους τους μέρισμα για το προηγούμενο οικονομικό έτος.

Αυτή θα είναι η πρώτη διανομή μερίσματος από το 2008, έτος της διεθνούς χρηματοπιστωτικής κρίσης, την οποία ακολούθησε η κρίση δημόσιου χρέους στην Ελλάδα. Ως αποτέλεσμα, οι ελληνικές τράπεζες χρειάστηκε να ανακεφαλαιοποιηθούν τρεις φορές με δημόσια και ιδιωτικά κεφάλαια. Τότε, οι υφιστάμενοι μέτοχοι έχασαν σχεδόν το 100% του κεφαλαίου τους.

Οι τράπεζες σχεδιάζουν τώρα να διανείμουν περίπου 840 εκατομμύρια ευρώ από τα κέρδη της χρήσης 2023 ως μερίσματα και να τα χρησιμοποιήσουν για επαναγορά μετοχών.

Ωστόσο, εξακολουθούν να χρειάζονται την έγκριση της εποπτικής αρχής του ευρώ για τις τράπεζες για το σκοπό αυτό. Αυτός ο Ενιαίος Εποπτικός Μηχανισμός (SSM) αποτελείται από την Ευρωπαϊκή Κεντρική Τράπεζα και τις επιμέρους εποπτικές αρχές των συμμετεχόντων κρατών μελών της ΕΕ.

Οι ελληνικές τράπεζες υπέβαλαν ήδη τον Απρίλιο τα μερισματικά τους σχέδια στον SSM. Η απόφαση της αρχής αναμένεται τον Ιούνιο. Στη συνέχεια, οι ετήσιες γενικές συνελεύσεις πρέπει να δώσουν την έγκρισή τους τον Ιούλιο.

Με μια πρώτη ματιά, οι ελληνικές τράπεζες τα πάνε καλά, όπως δείχνουν τα αυξανόμενα κέρδη. Είναι κυρίως αποτέλεσμα των υψηλών επιτοκίων στην ευρωζώνη.

Ωστόσο, οι τράπεζες έχουν επίσης επιτύχει πολλά στη μείωση του κόστους. Ο δείκτης κόστους-εσόδων ήταν 34,7% πέρυσι.

Μόνο τα πορτογαλικά χρηματοπιστωτικά ιδρύματα έχουν υψηλότερη αποδοτικότητα στην ευρωζώνη με δείκτη κόστους-εσόδων 33,3%. Τα προβλήματα ρευστότητας, τα οποία παραλίγο να οδηγήσουν στην κατάρρευση του ελληνικού χρηματοπιστωτικού συστήματος κατά τη διάρκεια της μαζικής φυγής κεφαλαίων την άνοιξη του 2015, δεν υφίστανται πλέον.

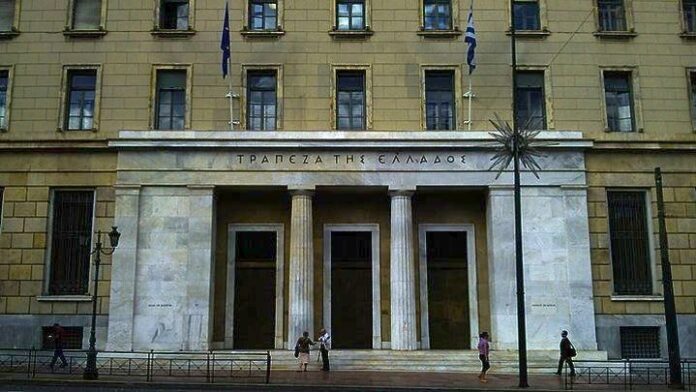

Ο επικεφαλής της κεντρικής τράπεζας της Ελλάδας, Γιάννης Στουρνάρας, κάνει επίσης εκστρατεία υπέρ της έγκρισης της πληρωμής: «Όλοι γνωρίζουμε τους περιορισμούς, αλλά ήρθε η ώρα να επιτρέψουμε και πάλι τα μερίσματα», δήλωσε πρόσφατα ο Στουρνάρας στο πρακτορείο Bloomberg. Με τους «περιορισμούς», ο Στουρνάρας υπαινίσσεται τις συνέπειες της κρίσης, οι οποίες εξακολουθούν να φαίνονται στους ισολογισμούς των τραπεζών. Ως εκ τούτου, οι εποπτικές αρχές του SSM θα εξετάσουν πολύ προσεκτικά τα σχέδια διανομής μερισμάτων.

Επειδή υπάρχουν αδυναμίες. Τα τέσσερα συστημικά ιδρύματα έχουν σημειώσει μεγάλη πρόοδο στη μείωση των κόκκινων δανείων από την εποχή της κρίσης. Σύμφωνα με την ελληνική κεντρική τράπεζα, ο δείκτης των μη εξυπηρετούμενων και οξέως απομειωμένων δανείων (NPE), ο οποίος εξακολουθούσε να αντιπροσωπεύει σχεδόν το 50% των δανείων που χορηγήθηκαν το 2016, μειώθηκε στο 6,6% στο τέλος του 2023 ως αποτέλεσμα των διαγραφών και των τιτλοποιήσεων. Ωστόσο, ο δείκτης αυτός εξακολουθεί να είναι τριπλάσιος από τον μέσο όρο της ευρωζώνης που είναι 2,3%.

Οι εποπτικές αρχές είναι επίσης πιθανό να ανησυχούν για την κεφαλαιοποίηση των χρηματοπιστωτικών ιδρυμάτων. Σύμφωνα με την κεντρική τράπεζα της Αθήνας, ο δείκτης βασικών ιδίων κεφαλαίων (CET1) του ελληνικού τραπεζικού τομέα ήταν 15,5% στο τέλος του 2023. Πρόκειται για βελτίωση κατά μία ποσοστιαία μονάδα σε σύγκριση με το 2022, που σημαίνει ότι οι ελληνικές τράπεζες βρίσκονται πλέον κοντά στο μέσο όρο της νομισματικής ένωσης. Είναι 15,6% για τις 109 «σημαντικές τράπεζες» που εποπτεύονται άμεσα από την ΕΚΤ.

Οι εποπτικές αρχές προτρέπουν σε αυτοσυγκράτηση

Ωστόσο, η ποιότητα των ιδίων κεφαλαίων είναι ελλιπής στην Ελλάδα: ένα μεγάλο ποσοστό αντιπροσωπεύει αναβαλλόμενες φορολογικές πιστώσεις από μεταφερόμενες ζημίες.

Το 2012, το κράτος τις χρησιμοποίησε για να αποζημιώσει τις τράπεζες για τις απώλειες από το κούρεμα των ομολόγων του ελληνικού δημοσίου.

Είναι επίσης συνήθης πρακτική για τις τράπεζες σε άλλες χώρες της πρώην κρίσης να συμψηφίζουν τις φορολογικές πιστώσεις με τα ίδια κεφάλαια.

Αλλά πουθενά δεν έχει πάρει τέτοιες διαστάσεις αυτή η πρακτική όπως στην Ελλάδα. Σύμφωνα με υπολογισμούς των οίκων αξιολόγησης Moody’s και DBRS, αυτό το «μαλακό» στοιχείο αντιπροσωπεύει κατά μέσο όρο το 56% των ιδίων κεφαλαίων των τεσσάρων συστημικών τραπεζών.

Ως εκ τούτου, η ΕΚΤ προτρέπει σε αυτοσυγκράτηση όσον αφορά τις πληρωμές μερισμάτων. Οι τράπεζες είναι αντίστοιχα συντηρητικές στα μερισματικά τους σχέδια.

Σύμφωνα με τον διευθύνοντα σύμβουλό της Χρήστο Μεγάλου, η Τράπεζα Πειραιώς σκοπεύει να περιοριστεί σε ένα «συμβολικό» μέρισμα της τάξης του 10% των ετήσιων κερδών της.

Η Alpha Bank θέλει να καταβάλει το 10% των κερδών της ως μέρισμα και να χρησιμοποιήσει ένα επιπλέον δέκα τοις εκατό για την αγορά ιδίων μετοχών. Η Eurobank και η NBG θέλουν να διανείμουν το 30% των ετήσιων κερδών τους στους μετόχους.

Τα επόμενα χρόνια, ωστόσο, οι τράπεζες σχεδιάζουν να δώσουν στους μετόχους τους ένα πιο γενναιόδωρο μερίδιο από τα αναμενόμενα κέρδη: Η Eurobank και η Alpha Bank θέλουν να αυξήσουν τα μερίσματά τους στο 35-40% των κερδών το επόμενο έτος και στο 50% το 2026.