H κατάρρευση της Credit Suisse και η κατάρρευση της SVΒ δεν οφείλονται στους ίδιους λόγους αλλά θα έχουν το ίδιο αποτέλεσμα καθώς θα φέρουν ακόμα πιο γρήγορα την ύφεση στις δυτικές κοινωνίες.

Και αυτό γιατί τα τραπεζικά συστήματα τους επόμενους μήνες θα αφιερωθούν στην αυτοπροστασία τους και στην εύρεση «κερκόπορτων» που μπορεί να προκαλέσουν καταστροφές.

Άρα δεν θα δώσουν ρευστότητα.

Την Τρίτη, η Credit Suisse αναγνώρισε «ουσιαστικές αδυναμίες» στις διαδικασίες υποβολής εκθέσεων αποτελεσμάτων για τα οικονομικά έτη 2022 και 2021, προσθέτοντας μάλιστα ότι για τα δύο αυτά χρόνια «ο εσωτερικός έλεγχος του ομίλου στις χρηματοοικονομικές αναφορές δεν ήταν αποτελεσματικός».

Δεν είναι τυχαίο ότι η αμερικανική Επιτροπή Κεφαλαιαγοράς, η SEC, ζήτησε από την ελβετική τράπεζα να μην δημοσιεύσει τους ισολογισμούς της.

Η SEC γνώριζε και η αλήθεια είναι ότι όσοι κατάλαβαν (ανάμεσά τους και το pronews.gr που πρώτο έθιξε το θέμα της επικείμενης κατάρρευσης της Credit Suisse), ήξεραν τι θα επακολουθούσε.

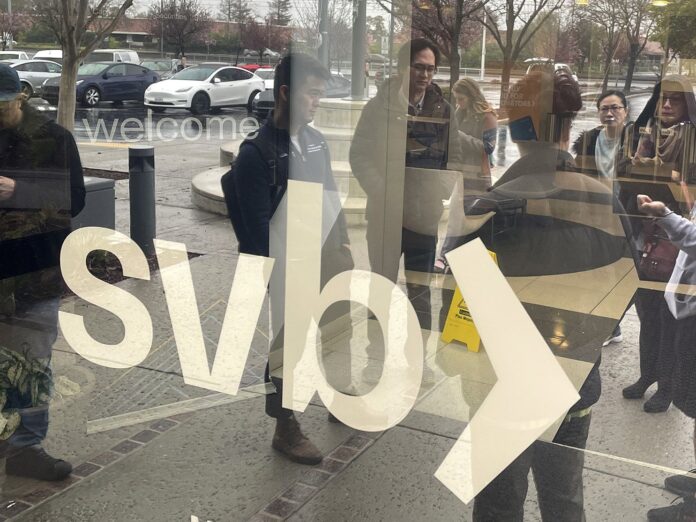

Φυσικά όλο αυτό γίνεται εν μέσω της συγκυρίας της πτώχευσης δύο αμερικανικών τραπεζών μέσα σε τρεις ημέρες, των SVB και Signature Bank ενώ η First Republic Bank ανακοίνωσε ότι χρειάζεται λίγο χρόνο «για να ενισχύσει την ασφάλεια και τη σταθερότητά της, η οποία αντικατοπτρίζεται στη συνεχιζόμενη ισχύ του κεφαλαίου, της ρευστότητας και των λειτουργιών μας».

Όμως, τα προβλήματα της ελβετικής τράπεζας ξεκίνησαν πραγματικά το 2020, με το σκάνδαλο βιομηχανικής κατασκοπείας και η κατάρρευση του hedge fund Archegos και της Greensill Capital (το λεγόμενο δίδυμο σκάνδαλο).

Επίσης, κατηγορήθηκε από τις εισαγγελικές αρχές της Ελβετίας ότι ξέπλυνε πάνω από 146 εκατομμύρια δολάρια μέσω λογαριασμών, το διάστημα 2004 και 2008, που ανήκαν σε μέλη της βουλγαρικής μαφίας.

Οι συνέπειες ήταν η απώλεια πολλών δισεκατομμυρίων αλλά και αξιοπιστίας.

Απλά όταν «σκάει» μία τραπεζική κρίση αυτό που συμβαίνει είναι οι αγορές να αναζητούν τον «χειρότερο» με τις μεγαλύτερες αδυναμίες.

Ακόμα και η στήριξη της Κεντρικής Τράπεζας της Ελβετίας με δάνειο 50 δισ. ευρώ δεν είναι για να χαίρεται κανείς, είναι τα χρήματα των Ελβετών φορολογουμένων.

Στην ουσία πρόκειται για ένα είδος ελβετικού μνημονίου.

Για να εξηγήσει με απλά λόγια τι σημαίνουν τα προβλήματα με την Credit Suisse, που φαίνεται ότι αρχίζουν και «σκάνε» τώρα, το CNBC παραθέτει τις δηλώσεις του Peter Boockvar του Bleakley Financial Group.

Παρότι οι τραπεζικές κρίσεις σε ΗΠΑ και Ευρώπη δεν φαίνονται να συνδέονται, αυτό δεν σημαίνει ότι δεν θα υπάρχει πρόβλημα ρευστότητας. Και αυτό, γιατί οι τράπεζες το επόμενο διάστημα θα «επικεντρωθούν περισσότερο στη σταθεροποίηση των ισολογισμών» παρά στον δανεισμό.

Και μια επιβράδυνση του δανεισμού θα μείωνε τη ζήτηση και τις επενδύσεις, οι οποίες, με τη σειρά τους, θα μπορούσαν να κάνουν την ύφεση να φτάσει νωρίτερα από ότι εκτιμούσαν οι αναλυτές.

Πράγματι, οι αποδόσεις των ομολόγων, το πετρέλαιο και οι αγορές (που χθες σημείωσαν μεγάλη πτώση στην Ευρώπη), «καθρεφτίζουν» τη μεγάλη αβεβαιότητα.

Επιγραμματικά, σύμφωνα με τον υψηλόβαθμο αναλυτή της Morgan Stanley Investment Management, Jim Caron, που επικαλείται το CNBC, «αυτό που πραγματικά βλέπετε, είναι μια σημαντική αυστηροποίηση των οικονομικών συνθηκών. Αυτό που λένε οι αγορές είναι, πως αυτό αυξάνει τους κινδύνους ύφεσης».

Καταλήγοντας, το CNBC επισημαίνει πως αυτό το σενάριο δεν είναι και τόσο περίεργο. Αυτό ακριβώς είναι που προσπαθεί να επιτύχει η Federal Reserve Bank στις ΗΠΑ με την αύξηση των επιτοκίων της για να συγκρατήσει τον πληθωρισμό:

Να να μην έχει κανείς άνεση ρευστότητας ώστε να επιβραδυνθεί η οικονομία.

Υπενθυμίζεται πως η Fed θα συνεδριάσει στις 22 Μαρτίου και η Τράπεζα της Αγγλίας μία ημέρα αργότερα.