Μπορεί ο κόσμος να περιμένει τις αποφάσεις της Federal Reserve για τα επιτόκια, σήμερα 22 Μαρτίου 2023, αλλά εκεί που θα εστιάσουν οι περισσότεροι είναι εάν ανακοινωθεί κάτι για την ασφάλεια των καταθέσεων.

Η πιο διαδεδομένη άποψη είναι ότι ο τρόπος για να σωθούν οι μεσαίου μεγέθους τράπεζες ήταν να επεκταθεί η ασφάλιση καταθέσεων της FDIC σε λογαριασμούς άνω των 250 χιλιάδων δολαρίων.

Αλλά προφανώς η έλλειψη ασφάλισης FDIC για μεγαλύτερους λογαριασμούς δεν είναι αυτό που ξεκίνησε τη φυγή των καταθέσεων, όπως δείχνει ο Jim Bianco, της Bianco Research.

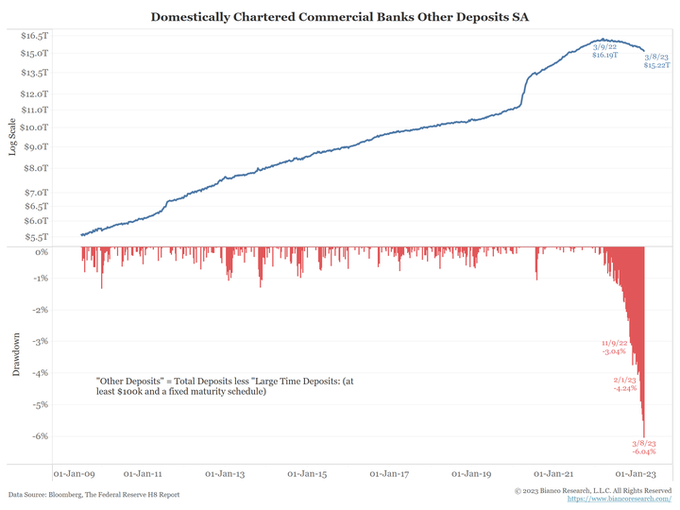

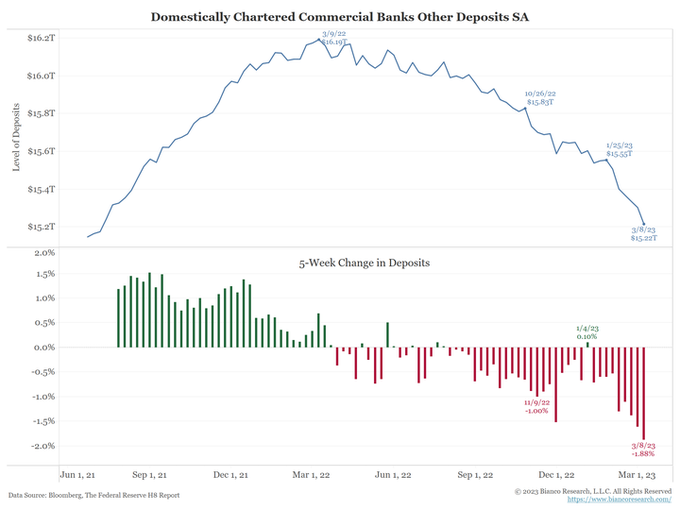

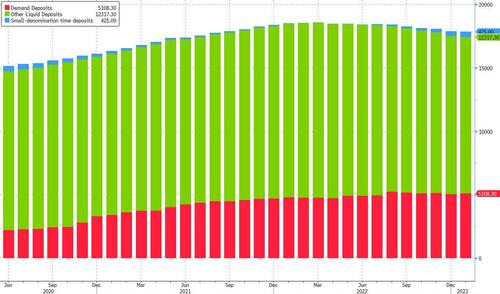

Αυτό το διάγραμμα προέρχεται από την έκθεση H8 της Fed.

Είναι μέχρι τα τελευταία δεδομένα, 8 Μαρτίου … δύο ημέρες πριν από την πτώχευση της Silicon Valley Bank

Ποια ήταν η μεγαλύτερη απόσυρση καταθέσεων μετά τη χρηματοπιστωτική κρίση;

Τις εβδομάδες ΠΡΙΝ από τις πτωχεύσεις τραπεζών των τελευταίων εβδομάδων.

Και, όπως δείχνει ο κάτω πίνακας, οι εκροές καταθέσεων επιταχύνονταν τις εβδομάδες πριν από αυτές τις πτωχεύσεις.

Γιατί λοιπόν υπήρξε μεγάλη φυγή καταθέσεων από τις τράπεζες πριν από τις χρεοκοπίες;

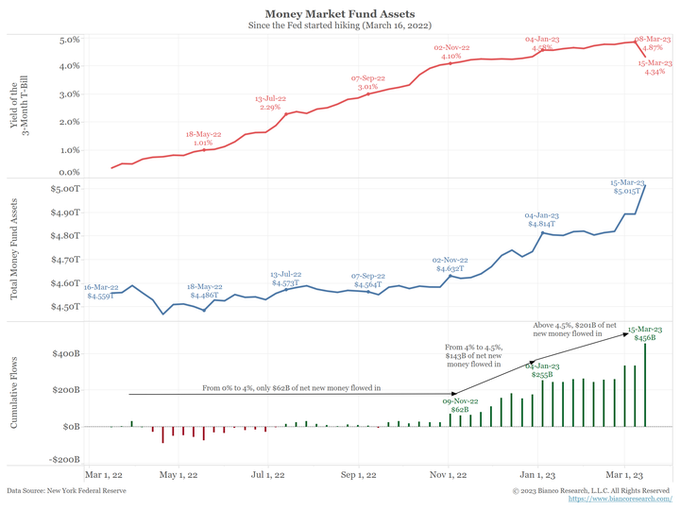

Καθώς τα επιτόκια αυξήθηκαν από το 0% στο 4% μεταξύ Μαρτίου και Νοεμβρίου 2022, οι εισροές σε αμοιβαία κεφάλαια της χρηματαγοράς ήταν στα 62 δισεκατομμύρια δολάρια.

Αυτό άλλαξε όταν τα επιτόκια ξεπέρασαν το 4%.

Περί τα 143 δισεκατομμύρια δολάρια εισέρρευσαν σε αμοιβαία κεφάλαια χρήματος…

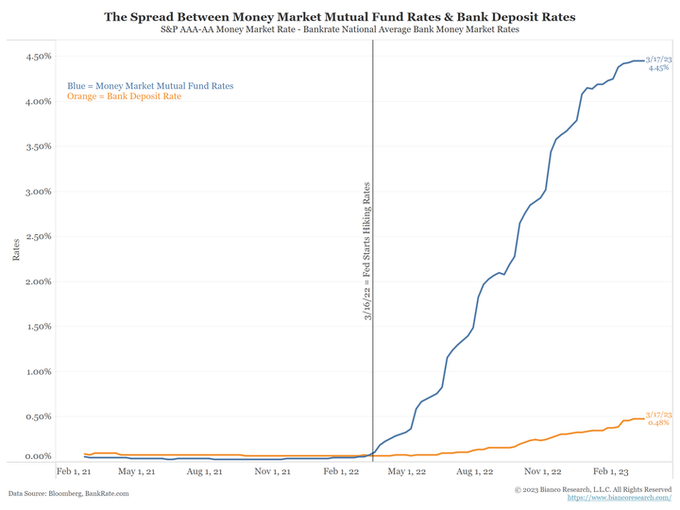

Έτσι, αν η Fed αυξήσει τα επιτόκια, διευρύνει ακόμη περισσότερο αυτό το άνοιγμα.

Και οι επιζητούντες απόδοση θα έχουν ακόμη μεγαλύτερο κίνητρο να φύγουν.

Οι τράπεζες θα αιμορραγούν από τις καταθέσεις.

Γιατί να σταματήσουν να μετακινούν τα χρήματά τους;

Το μόνο πράγμα που σταματάει τη συνεχή αιμορραγία είναι να κλείσει το χάσμα μεταξύ του επιτοκίου αποταμίευσης και του επιτοκίου της αγοράς.

Με την αύξηση της Fed, ο μόνος τρόπος για να κλείσει αυτό είναι οι τράπεζες να αυξήσουν τα επιτόκια καταθέσεων.

Αλλά αυτό θα σκοτώσει σκοτώνει την κερδοφορία.

Γιατί έχει σημασία αν οι περιφερειακές τράπεζες αιμορραγούν από τις καταθέσεις;

Εάν οι περιφερειακές τράπεζες συνεχίσουν να αιμορραγούν από τις καταθέσεις, ακόμη και αν αυτό είναι αρκετά αργό ώστε να μην χρεοκοπήσουν, θα οδηγήσει σε πιστωτική συρρίκνωση για αυτούς τους τομείς.

Αυτό θα τις βλάψει.

Πρόκειται για κρίση ρευστότητας (όλοι θέλουν τα χρήματά τους), όχι για κρίση φερεγγυότητας (οι τράπεζες έχασαν χρήματα).

Το πρόβλημα είναι η αιμορραγία ρεκόρ από τις καταθέσεις και η κινητή τραπεζική που καθιστά την ταχύτητα των καταθέσεων πολύ υψηλότερη από ό,τι είχε φανταστεί κανείς προηγουμένως.

Ο κίνδυνος είναι η πιστωτική συρρίκνωση.

Η λύση είναι να κλείσει η διαφορά επιτοκίου καταθέσεων/επιτοκίου αγοράς για να αφαιρεθεί το κίνητρο της αποχώρησης.

Το πρόβλημα και η λύση

Όπως λέει ο Bianco, το πρόβλημα είναι ότι οι περιφερειακές τράπεζες δεν πληρώνουν αρκετούς τόκους για να διατηρήσουν τις καταθέσεις και η λύση είναι να πληρώνουν περισσότερους.

Το βασικό επιχειρηματικό μοντέλο μιας τράπεζας είναι αρκετά απλό: δανείζεις χρήματα με επιτόκιο Χ% (όπου το Χ είναι αρκετά υψηλό για να καλύψει το ποσοστό αθέτησης και άλλα έξοδα) και πληρώνεις τόκους επί των καταθέσεων με επιτόκιο Υ%, όπου Χ > Υ.

Όσο υψηλότερο είναι το Χ, τόσο υψηλότερο μπορεί να είναι το Υ.

Το γεγονός ότι οι περιφερειακές τράπεζες διατηρούσαν τόσα πολλά κρατικά ομόλογα και άλλους τίτλους μακράς διάρκειας υποδηλώνει ότι είχαν περισσότερες καταθέσεις από αυτές που θα μπορούσαν να δανείσουν κερδοφόρα στις κοινότητές τους.

Αυτό με τη σειρά του υποδηλώνει ότι οι ΗΠΑ έχουν πάρα πολλές περιφερειακές τράπεζες και ότι κάποια ενοποίηση δεν θα ήταν το χειρότερο για την οικονομία.

Ζητούν καθολική ασφάλιση καταθέσεων οι μικρές τράπεζες των ΗΠΑ

Μετά από επαναλαμβανόμενους προειδοποιήσεις, όπως αυτές του Bill Ackman και του Elon Musk, ότι η Federal Reserve θα πρέπει να εγγυηθεί τις καταθέσεις στις αμερικανικές τράπεζες, τίθενται εύλογα το ερώτημα εάν μπορεί τελικά να εγγυηθούν 18 τρισ. δολάρια.

Και με ποιον τρόπο.

Σύμφωνα με το Bloomberg, οι μεσαίες τράπεζες των ΗΠΑ απαίτησαν ένα διετές συνολικό καθεστώς ασφάλισης καταθέσεων από την FDIC, και προειδοποίησαν ότι αν αυτό δεν φτάσει, μπορεί να υπάρξουν πολλοί περισσότερα προβλήματα.

ΕΠίσης, κατά το Bloomberg οι “Αμερικανοί αξιωματούχοι μελετούν τρόπους με τους οποίους θα μπορούσαν να επεκτείνουν προσωρινά την Ομοσπονδιακή Ασφαλιστική Εταιρεία Καταθέσεων (Federal Deposit Insurance Corp. κάλυψη σε όλες τις καταθέσεις, μια κίνηση που επιδιώκει ένας συνασπισμός τραπεζών που υποστηρίζει ότι είναι απαραίτητη για να αποτρέψει μια πιθανή χρηματοπιστωτική κρίση”.

Το δημοσίευμα του BBG εξηγεί ότι “το προσωπικό του Υπουργείου Οικονομικών εξετάζει αν οι ομοσπονδιακές ρυθμιστικές αρχές έχουν αρκετή εξουσία έκτακτης ανάγκης για να ασφαλίσουν προσωρινά καταθέσεις μεγαλύτερες από το τρέχον ανώτατο όριο των 250.000 δολαρίων για τους περισσότερους λογαριασμούς” χωρίς την επίσημη συγκατάθεση ενός βαθιά διχασμένου Κογκρέσου, και συνεχίζει σημειώνοντας ότι “οι αρχές δεν θεωρούν ακόμη μια τέτοια κίνηση απαραίτητη, ειδικά αφού οι ρυθμιστικές αρχές έλαβαν μέτρα αυτό το μήνα για να βοηθήσουν τις τράπεζες να συμβαδίσουν με τυχόν απαιτήσεις για αναλήψεις”.

Όλα τα σενάρια στο τραπέζι

Πιθανότατα, δεδομένου του ότι οι τραπεζικές κρίσεις δεν είναι γραμμικές, σύμφωνα με το Bloomberg, οι αμερικανικές αρχές αναπτύσσουν μια στρατηγική με τη δέουσα επιμέλεια σε περίπτωση που η κατάσταση επιδεινωθεί.

“Θα χρησιμοποιήσουμε τα εργαλεία που διαθέτουμε για να στηρίξουμε τις κοινοτικές τράπεζες”, δήλωσε ο εκπρόσωπος του Λευκού Οίκου Michael Kikukawa, χωρίς να απαντήσει ευθέως αν το μέτρο μελετάται.

“Από τότε που η κυβέρνησή μας και οι ρυθμιστικές αρχές ανέλαβαν αποφασιστική δράση το περασμένο Σαββατοκύριακο, είδαμε τις καταθέσεις να σταθεροποιούνται στις περιφερειακές τράπεζες σε όλη τη χώρα και, σε ορισμένες περιπτώσεις, οι εκροές έχουν αντιστραφεί σε μικρό βαθμό”.

Παρόλα αυτά, σημειώνει η έκθεση, οι παρασκηνιακές διαβουλεύσεις δείχνουν ότι υπάρχουν ανησυχίες στους διαδρόμους εξουσίας της Ουάσινγκτον, καθώς οι μεσαίες τράπεζες ζητούν ευρύτερη κυβερνητική παρέμβαση μετά την κατάρρευση τριών τραπεζών αυτόν τον μήνα, όταν ανασφάλιστοι καταθέτες απέσυραν τα χρήματά τους, και καθώς μια τέταρτη εταιρεία προσπαθεί να αποφύγει μια παρόμοια μοίρα.

Οι μετοχές αυτής της τράπεζας, της First Republic Bank, κατέρρευσαν επιπλέον 47% τη Δευτέρα, 20/3/2023, καθώς οι ηγέτες του κλάδου προσπαθούσαν να βρουν έναν τρόπο να ενισχύσουν τα οικονομικά της τράπεζας.

Τι γίνεται με την πράξη;

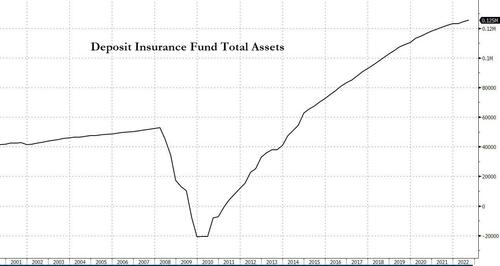

Όπως γνωρίζουν όλοι υπάρχουν 18 τρισεκατομμύρια δολάρια σε συνολικές καταθέσεις, οι οποίες θα πρέπει να ασφαλίζονται…

… και μόλις 125 δισεκατομμύρια δολάρια στο Ταμείο Ασφάλισης Καταθέσεων του FDIC, γεγονός που καθιστά την άμεση εγγύηση όλων των καταθέσεων μια μικρή μαθηματική αδυναμία.

Βέβαια, υπάρχει πάντα η ποσοτική χαλάρωση.

Σύμφωνα με το Bloomberg, ένα νομικό πλαίσιο που συζητείται για την επέκταση της ασφάλισης του FDIC θα χρησιμοποιούσε την εξουσία του Υπουργείου Οικονομικών να λάβει έκτακτη δράση και να στηριχθεί στο Ταμείο Σταθεροποίησης Συναλλάγματος.

Το ίδιο μαγικό Ταμείο Σταθεροποίησης Συναλλάγματος το οποίο το Υπουργείο Οικονομικών χρησιμοποιεί ήδη για να στηρίξει την τελευταία του διευκόλυνση διάσωσης τραπεζών, το Bank Term Funding Program ή BTFP.

Και εδώ υπάρχει ένα μικρό πρόβλημα: αυτός ο κουμπαράς χρημάτων του ESF χρησιμοποιείται για την αγορά ή την πώληση νομισμάτων και για την παροχή χρηματοδότησης σε ξένες κυβερνήσεις.

Μεγαλύτερο πρόβλημα: το ESF διαθέτει επί του παρόντος μόνο 25 δισεκατομμύρια δολάρια ως μέρος του BTFP backstop… αλλά πρέπει να το κάνει, καθώς είναι ο μόνος κουμπαράς χρημάτων υπό την πλήρη εξουσία της Janet Yellen, με άλλες δαπάνες και χρηματοδοτήσεις υπό τη δικαιοδοσία του Κογκρέσου.

Οποιοσδήποτε μηχανισμός χρησιμοποιεί το ESF ως μηχανισμό διάσωσης χρησιμοποιεί τα μετρητά από το ταμείο ως μια πρώτη ζημιογόνο δόση κεφαλαίου στην οποία η Fed εφαρμόζει στη συνέχεια μόχλευση.

Μεγάλη μόχλευση, διότι αν οι αρχές σχεδιάζουν να στηρίξουν τις συνολικές καταθέσεις των ΗΠΑ ύψους 18 τρισεκατομμυρίων δολαρίων, η Fed θα πρέπει να καλύψει τη διαφορά… περίπου 17,975 τρισεκατομμυρίων δολαρίων (εκτός αν το Κογκρέσο καταλήξει σε διακομματική συμφωνία για την εισροή περισσότερων κεφαλαίων στο ESF, με τον ίδιο τρόπο που το ESF επεκτάθηκε σε 500 δισεκατομμύρια δολάρια κατά τη διάρκεια της σοβιετικής κρίσης.